公司股价的估值是由“公司内在价值”加上“市场情绪”两个因素共同组成。(风险偏好、流动性溢价)

1.公司内在价值:股票期货的内在价值包含了公司固定资产和众多无形资产,公司内在价值包含了一切能为公司未来业绩持续增长的因素。

2.市场情绪:由于人性恐惧和贪婪的弱点,市场投资者总是在上涨时由于贪心情绪导致股价高于公司内在价值,又在下跌时由于恐慌情绪导致股价低于市场内在价值。

当我们拥有一家公司的股票期货,代表着拥有这家公司的权益。而这份权益参加市场交易时,通过投资者互相竞价形成成交,当投资者参考公司的内在价值交易时,或多或少会受情绪影响自己的报价。所以公司的股票期货交易价格包含了公司的“内在价值”和“市场情绪”共同组成。

公司价值与股票期货价格的关系

科斯托拉尼提出的 “遛狗理论”很好的诠释了经济与股市的关系:有一个男子带着狗在街上散步,这狗先跑到前面,再回到主人身边。有时候却又落在主人后面。接着,又跑到前面,看到自己跑得太远,又折回来。整个过程,狗就这样反反复复。最后,他俩同时抵达终点,男子悠闲地走了一公里,而狗走了四公里。男子就是经济,狗则是证券市场。其实狗又何尝不是股市,而主人就是公司内在价值。

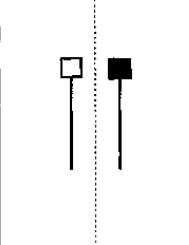

1.短期:公司短期股价是由市场投资者的情绪引起资金进出,从而影响公司股价的短期变化。

2.长期:公司长期股价是由业绩变化的内在价值增长和减少,从而推动公司股价的长期变化。

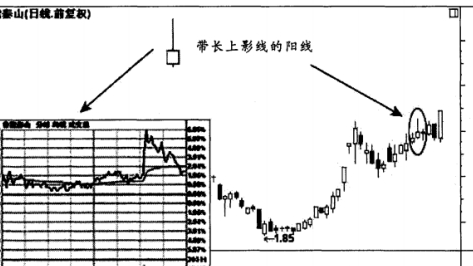

3.公司的内在价值是一根轴心线,股票期货价格不断在内在价值轴心高估低估上下波动。业绩的变化方向就是这根轴心线的趋势方向,而股价以轴心线的趋势方向不断的在轴心线上下来回波动,有时股价高于内在价值的轴心线,有时又低于内在价值的轴心线,但股价波动的趋势始终跟随轴心线的趋势方向不断的抬高或是下降。

4.短期股价与基本面无关,长期股价与基本面必定正相关。由于短期主要受市场投资者情绪影响,投资者的悲观和乐观情绪使资金流入流出,从而引起股价短期内的大幅波动,而长期股价的波动是围绕公司业绩增减的价值轴心线趋势方向运行,所以短期股价与内在价值无关,长期股价与内在价值必然正相关。

股票期货估值

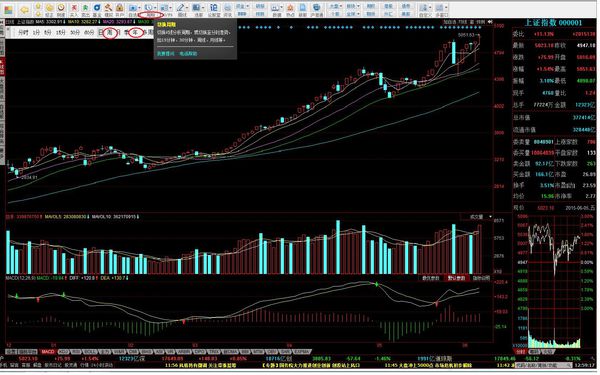

价格和价值之间的关系就好比一个古老的摆动式时钟,随着市场中投资者的情绪变化,不断的在高估和低估之间左右来回摆动,周而复始、循环不歇。钟摆总是围绕着一个中心值在一定范围内作有规律的摆动,所以被冠名为钟摆理论。

证券市场的情绪波动类似于钟摆的运动。虽然弧线的中点最能说明钟摆的“平均”位置,但实际上钟摆停留在那里的时间非常短暂。相反,钟摆几乎始终在朝着或者背离弧线的端点摆动。但是,只要摆动到接近端点,钟摆迟早必定会摆回中点。事实上,正是朝向端点运动本身为回摆提供了动力。

投资市场遵循钟摆式摆动:

1.处于兴奋与沮丧之间。

2.处于值得庆祝的积极发展与令人困扰的消极发展之间。

3.因此,处于定价过高与定价过低之间。

市场投资者由于受情绪波动的影响,使整个市场总是在过度沮丧悲观和过度兴奋乐观之间来回的摆动,就像古代的摆动式时钟一样。

总结钟摆意识,我们在投资中一定要清醒的明白,市场不会永远都上涨,也不会永远的下跌。当涨到一定程度一定会修正并开始下跌,同样当跌到一定的程度一定会修正并开始上涨。钟摆理论和中国道教思想非常类似,“阳极生阴,阴极孕阳”,不断的重复轮回。

如何利用业绩和股价获得超额收益

好股需好价,也就是说再好的一家公司,你付出了过高的价格获得公司的股权,那么也是一笔失败的投资。因为过高的估值溢价将使股价透支未来很多年后公司的业绩,股价将在一定时期内以下跌主动靠近公司内在价值,就算公司业绩后期持续增长,那么还是会承受短期浮亏压力和时间成本,所以再好的公司我们也要在相对合理区域内的价格买入,但不要追求一定要买在最低点,买在最低点和卖在最高点总是可遇不可求,只要买在次低点和卖在次高点就满足了。

彼得林奇:“通常,在几个月甚至几年内公司业绩与股票期货价格无关。但长期而言,两者之间100%相关。这个差别是赚钱的关键,要耐心并持有好股票期货。”

当股价和公司业绩内在价值差别越大,那么可交易性也就越大,这时往往就是买入或者卖出的时机。就像彼得林奇说的短期业绩与股价无关,长期两者100%相关,那么我们就可以利用短期和长期之间业绩和股价的关系进行择时而获得超越市场平均的收益。

简单的说,利用业绩和股价的关系,我们选择股价大幅下跌,而业绩却持续增长的公司,当股价低于价值轴心线择时买入,然后在后期在股价高于价值轴心线时卖出,从而获得公司业绩持续增长发展的利润,以及获得从市场过度悲观到过度乐观的情绪利润收益,形成“业绩利润情绪利润=总利润”的双利模式。

什么时候买入?

1.市盈率低于业绩复合增长速度,也就是PEG低于1。对于业绩持续高速增长的小盘成长股,运用PEG指标是一个非常实用的好指标,如果我们判断未来一两年公司业绩增长可以持续,那么当公司的综合动态市盈率低于公司当年的净利润增速时买入。在参考净利润增速同时也要注意参考营业收入一定不能低于净利润增速太多,否则净利润快速增长在没有营业收入快速增长的配合下是不可长期持续的。

2.市盈率折算收益率明显高于固定收益率(投资回报率=1×100÷市盈率) 。换句话理解,例如2015年10月当前中国银行3年期存款固定回报率率为3%,同时期中国国债平均固定收益率为3.85%,如果这时一只业绩持续增长、未来市场发展空间较大、市盈率22倍的公司股票期货,公司按照现有的业绩需要22年收回本金,计算1×100÷22=4.54,得出该公司每年的市盈率折现收益率是4.54%,明显高于银行的固定收益率3%,也高于国债的平均固定收益率3.85%,同时公司业绩还是持续增长的,那么这时公司股票期货价格就具备了一定的投资价值。

3.每股价格低于每股净资产,也就是市净率低于1。一般喜欢重点参考市净率的大部分是价值低估值低风险偏好投资者,当股价低于净资产后,投资风险相对于高估值品种下跌的风险较小,同样的道理投资这类公司收益也相对不是很高,因为一般股价能低于净资产的公司面临着:公司业务发展面临天花板、公司业绩持续增长乏力、公司行业处于传统夕阳行业、公司总市值太大,等等不利因素。未来公司如果处于长期亏损,则每股净资产也会出现下降。因此,对于此类公司的选择上要多花些功夫。

4.因某种原因使产能受限,引起业绩增长乏力,股价长期滞涨或已较大回调,但行业整体增长较好、产品供不应求、市场需求空间巨大,新产能即将投产上市。由于公司前期资金用于其它地方后使资金紧张没有钱建设新产能、管理层原先对行业判断谨慎而未提前建设新产能、以及其它事项等等的影响,致使新产能建设进度大幅低于预期,从而未能及时销售更多产品来增加公司的业绩,导致公司业绩出现增长乏力的迹象。但是行业整体增长较好,近期公司的产品一直处于供不应求的阶段,公司新建设的产能项目将要马上投产。由于前期公司业绩增长乏力,导致股价长期滞涨或者大幅回调,但目前产品供不应求,市场需求已经有了,那么新产能投产后就可以马上销售出去产品,从而快速增长公司业绩,这时就是比较好的买入时机。

5.公司不能再销售更多的老产品来增加业绩了,致使股价大幅下跌,但公司具有较大潜力和巨大市场空间的新产品开始销售并表现良好。由于公司原有老产品被其它公司先进新产品逐步替代、原有老产品市场需求空间小而饱和,从而不能销售更多的产品来增加公司利润,公司业绩增长乏力甚至下降,股价大幅下跌,但这时公司具有较大畅销潜力、巨大市场空间的新产品投产和开始销售,并表现比较良好,这时就是比较好的买入时机。这种不能再销售更多老产品来增加业绩的公司,需要等到公司新产品上市销售,并表现良好时才是好的买入时机。

正确的认识股价和基本面短长期之间