投资风险是指对未来投资收益的不确定性,在投资中可能会遭受收益损失甚至本金损失的风险。是从作出投资决策开始到投资期结束这段时间内,由于不可控因素或随机因素的影响,实际投资收益与预期收益的相偏离。投资的不同阶段有不同的风险,投资风险也会随着投资活动的进展而变化,投资不同阶段的风险性质、风险后果也不一样。

风险本身与金融市场一样,处于捉摸不定和不断变化之中。当有人要求某传奇式金融家根据自己长期的从业经验对如何致富做出总结时,他直接回答“保住本金”“保住本金”和“记住前两条”

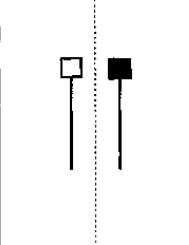

有个案例,两个人投资,甲(下图白色框)认为市场每年能上涨5%,自己能拿到这个收益就不错了;乙(下图灰色框)非常看好某股票期货,认为至少每年可以上涨10%,然后他就匆忙买进去,结果第一年就亏损了50%,即便后来真的达到了每年上涨10%,也花了十六七年的时间,总的资产才赶上甲。

我们再来看几个例子,能够更容易理解风险和收益的关系:

假如你有100万,收益100%后资产达到200万,如果接下来亏损50%,那么资产回到多少?

假如你有100万,第一天涨停板后然后第二天跌停;反之第一天跌停,第二天涨停,资产还有多少?

假如你有100万,第一年赚40%,第二年亏20%,第三年赚40%,第四年亏20%,第五年赚40%,第六年亏20%,请问我们的资产6年看似盈利的投资的回报率是多少?

结论:

收益100%后资产达到200万,如果接下来亏损50%,则资产回到100万,显然亏损50%比赚取100%要容易得多。

第一天涨停板后然后第二天跌停;反之第一天跌停,第二天涨停,则资产剩余99 万

连续6年的大比例盈亏后,资产剩余140.5万元,六年年化收益率仅为5.83%,甚至低于五年期凭证式国债票面利率。

前面的两部分很好理解,但是能够坚持下来的投资者不多。很多投资者的现状反而是“行情好的时候多投一些钱,行情不好的时候少投一些钱”。但普通投资者是什么时候才能反应过来“行情不好”呢?往往都是已经亏到本里之后,甚至已经出现了一定程度亏损之后!因此,在一个周期运行完毕后,很多投资者的本金都遭受了一定程度的损失,就又再次回到了“数字陷阱”当中。

而对于第三个部分,很多投资者会表示不理解,“明明我每次亏损的是我盈利的一半,而多年积累盈利之后为什么我的盈利也只有总资产的一半还不到?”在这里我们欢迎投资者尝试自己计算一下,原因很简单,因为你每次亏损的时候,本金都较盈利的时候的本金要多很多,因此我们要注意的就是:“保住本金”“保住本金”“记住前两条”!

以上的案例告诉我们,投资必然出现亏损的情况,但必须确保自己永远不会——使全部或大多数资金出现亏损。对此,格雷厄姆提出一个“安全性”操作方法:拒绝购买价格过高的证券,以降低财富消失或突然毁灭的概率。

风险在哪里?

有时候,风险不在于我们的股票期货,而在于我们自身,尤其当我们高估自己对投资的理解,或者夸大自己在应对价格下滑的能力时。

诺贝尔经济学奖得主、心理学家丹尼尔-卡尼曼认为,好的决策必须具备以下两个特点:

一是,非常准确地把握信心,而不是盲目相信自己的选择。在进行决策时多问几个问题,比如:这种投资真有我所认为的那么好吗?我有多少经验?过去的决策表现如何?过去从事这方面尝试的其他人的业绩如何?如果我准备买/卖,那么是否我知道什么、但其他人不知道的?

二是,正确预知将来的遗憾。在投资过程中,出现风险是正常的,那么,我们在决策前也要问自己几个问题,比如

如果我分析是错的,我该怎么办?如果我是正确的,有可能赚很多钱;如果是错误的,从以往投资看,我能承受多大亏损?如果决策是错误的,其他的投资能够提供缓冲吗,避免使我的资本遭受过大的风险?我是怎么知道“我有很强的风险承受能力”的,投资曾让我亏过很多钱吗,亏了之后是如何过的,是购买了更多投资、还是知难而退?

出了问题,我们靠毅力来消除恐慌吗,或者我能通过分散投资、定投等方式事先控制好了自己的行为吗?

总而言之,投资之前必须确保自己的判断正确的可能性多大,还有错误之后将对后果做出何种反应,采取什么样的措施来挽回损失或避免风险的进一步扩大。

如何应对风险?

97-98赛季,NBA球星乔丹以场均28分得到赛季的得分王。但是如果我们将得分拆开来计算的话,28分=4节比赛(单节6次出手50%命中率2次罚球50%命中率)。从任何一名NBA球星的记录上都不难看出,得到这一数据并不难,但是为什么得分王是乔帮主而不是别人?因为别的球星无法做到每一场都得到如此的得分,换句话说,没有别人能够做到将一件看似简单的事情持续不断的做下去。

私募界有句话,“连续十年,每年收益20%就是股神”。这句话一点都不夸张,股神巴菲特连续45年复合收益率也仅有20.5%。在2015年轰轰烈烈的牛市的过程中,很多投资者抱着“一周不抓三个涨停就算没炒股票期货”的想法进入了股票期货市场,很多人在短期就达到了“股神”的水平。但是这些“新韭菜”在后面的股灾中最终都被“割”掉了。因此,不要奢望“一夜暴富”,“一夜暴富”是政府对于拆迁的“政策红利”。投资者需要做的,是尽快建立起自己的投资模式,简单的事情重复做,获取相对稳定的高额回报即可。

格雷厄姆认为,聪明的投资者一定不能只关注分析的正确性,还必须防止分析结果最终出错时的损失。因为发生失误的概率几乎100%,无法避免,但你可以对错误造成的后果加以提前控制。

比如只要你进行分散化投资,并拒绝花大量的资金去追逐市场上的新宠,你就能确保—-错误所带来的结果永远不会是灾难性的。

投资的成功在于管理风险,而不在于回避风险。本质上,“不确定性”和“投资”是相伴而生的。价值投资,是根据价格和价值的落差来挑选股票的,价值投资者不关心季报、利润,也不关心买卖的日子,也不在乎别人的研究报告说了什么,还有对市场趋势、成交量等诸如此类毫无兴趣,他们只是反复问自己:这家公司的价值几何?他们始终认为要买的是“企业”,而不仅仅是“股票期货”!

无论是华尔街,还是当前的A股市场,“羊群们”总会非常感情用事的为股票期货定价,要么为贪婪之心左右,要么为沮丧之情所控制。市场很难一直处于理性状态,价格大多时候也都是荒谬的,这都给价值投资者们以“有机可乘”。

“市盈率鼻祖”、“价值发现者”约翰内夫,对于价值投资者应