趋势类指标MACD(平滑移动平均线)采用两条长短周期的平滑平均线,经由统计其差离值之后,将其视为买进或卖出的操作依据。

MACD的计算步骤:

(1)DI=收盘价×2+最高价十最低价。

(2) AX=12天以来的DI总和÷12(第一天的数值)。

(3) BX=26天以来的DI总和÷26(第一天的数值)。

(4) DIAX=[(第13天的DI-前一天的AX)×0.1538l+前一天的AX。

(5) DIBX=[(第27天的DI-前一天的BX)×0.0741]+前一天的BX。

(6) DIF=DIAX – DIBX。

(7)第一次计算MACD时,以9天的DIF总和÷9所得出之值代替第一个MACD值。

(8)接下来将第36天的DIF减第35天的MACD值,所得之值×0.2再加上第35天的MACD值,即可求出第36天的MACD值。

(9)第37天以后,每日将当天的DIF值减去昨天的MACD 值,将其所得义0.2再加上昨日的MACD即可。

MACD的运用法则:

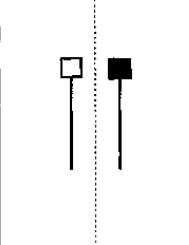

(1) DIF向上交叉MACD视为买进信号。

(2) DIF向下交叉MACD视为卖出信号。

(3)短期内DIF从低档二次向上交叉MACD,视为强烈买进信号。

(4)短期内DIF从高档二次向下交叉MACD,视为强烈卖出信号。

(5)当股价的高点比前一波的高点高,而MACD的高点却比前一波的高点低时称为“牛背离”,暗示股价很快会反转下跌。

(6)当股价的低点比前一波的低点低,而MACD的低点却比前一波的低点高时称为“熊背离”,暗示股价很快会反转上涨。

MACD的缺点:

(1)由于MACD是一种中期指标,通常其买进与卖出信号的反应,会比实际的行情转折点稍晚一些。尤其当行情忽上忽下幅度太小或者进行盘整时,依照MACD信号买进后随即又要卖出,买卖之间不仅没有利润,也许还会赔些价差与手续费。

(2)由于MACD的移动相当温和,相对于股价移动之间会出现时间差,所以当股价在短短几天内波动幅度特别大时,MACD 通常反应不及,此时的MACD信号参考性相当低。

解决方案:

(1)当行情波动幅度太小时,宜避免参考MACD信号。

(2)如果不贪图大利润,扣除手续费及税金后仍愿意赚取蝇头小利者,可将日线图变更为1小时图或者更短周期的图形。一来可以缩小买卖信号与实际反转价格之间的价差,二来当发生突发性大波动时,可以比日线图的反应更加灵敏。

(3)修改MACD指标的参数,例如将参数12、26、9修改成6、13、5,借由参数的修改调整MACD信号的速度。但是,不论放大或缩小参数范围,应尽量以原作者原始参数的倍数较合适。

如下图所示实战中的MACD指标和形态对比: